Konsultori Leistung

Investoren finden

Wir unterstützen Sie dabei, die passenden Investoren zu finden und Ihr Unternehmen optimal auf die Ansprache vorzubereiten. Dabei prüfen wir die Investitionswürdigkeit Ihres KMUs oder Startups und helfen Ihnen bei der Erstellung überzeugender Unterlagen. Unser Know-how umfasst auch die Verhandlungsführung: Wir begleiten Sie durch typische Verhandlungssituationen und zeigen Ihnen, worauf Sie achten müssen. Konsultori unterstützt Sie nicht nur bei der Unternehmensbewertung, sondern auch dabei, den Wert Ihres Unternehmens potenziellen Startup Investoren überzeugend zu präsentieren. Wir helfen Ihnen aktiv, Investoren zu suchen und erfolgreich zu gewinnen.

Herausforderungen beim Investoren Suchen

Welche Investoren sind die richtigen für mein Unternehmen?

Investoren finden: Wie spreche ich Investoren richtig an?

Ist mein Unternehmen „ready“ für Startup Investoren?

Welche Unterlagen sollte ich vorbereitet haben?

Was ist in einer Verhandlung üblich und was nicht?

Was ist mein Unternehmen wert und wie kann ich das argumentieren, wenn ich Investoren finde?

Projektleitung durch eine Seniorpartnerin

Petra Wolkenstein, CEO Konsultori

Petra ist eine hochqualifizierte Expertin mit einer Fülle von Erfahrungen in den Bereichen Strategie und Unternehmensfinanzierung. Sie ist spezialisiert auf strategische Beratung und Expertise in den Bereichen Strategie, M&A und Wachstum. Petra ist Investorin und General Partner des Startup Wise Guys Africa VC Funds, die in frühphasige Startups in Afrika investieren.

Seit 2012 hat Petra erfolgreich Finanzierungsrunden und Unternehmensverkäufe in verschiedenen Branchen wie Cybersecurity, eCommerce, SaaS und HealthTech geleitet. Investoren zu finden und den Prozess zu leiten gehört zu ihrer Expertise. Petras umfassendes Fachwissen, gepaart mit ihrer bewährten Fähigkeit, Wachstum voranzutreiben und komplexe Geschäftsbereiche zu steuern, machen sie zu einer wertvollen Expertin in den Bereichen Strategie, M&A und Geschäftsentwicklung.

Experten Partner

Arbeiten Sie mit erfahrenen Partnern zusammen und profitieren Sie von deren Wissen, bewährten Strategien und jahrzehntelanger Erfahrung.

Praktische Beratung

Erhalten Sie fortlaufend praktische Unterstützung, um während des gesamten Prozesses effektive und praktische Lösungen zu gewährleisten.

Umfassendes Fachwissen

Profitieren Sie von einem breiten Spektrum an Fachwissen in den Bereichen Strategie, Organisationsdesign und Finanzen und nutzen Sie dabei bewährte Rahmenkonzepte.

Maßgeschneiderte Lösungen

Sie erhalten umsetzbare Ratschläge, die auf Ihre spezifischen Bedürfnisse zugeschnitten sind, damit Sie die Ziele Ihrer Firma erreichen können.

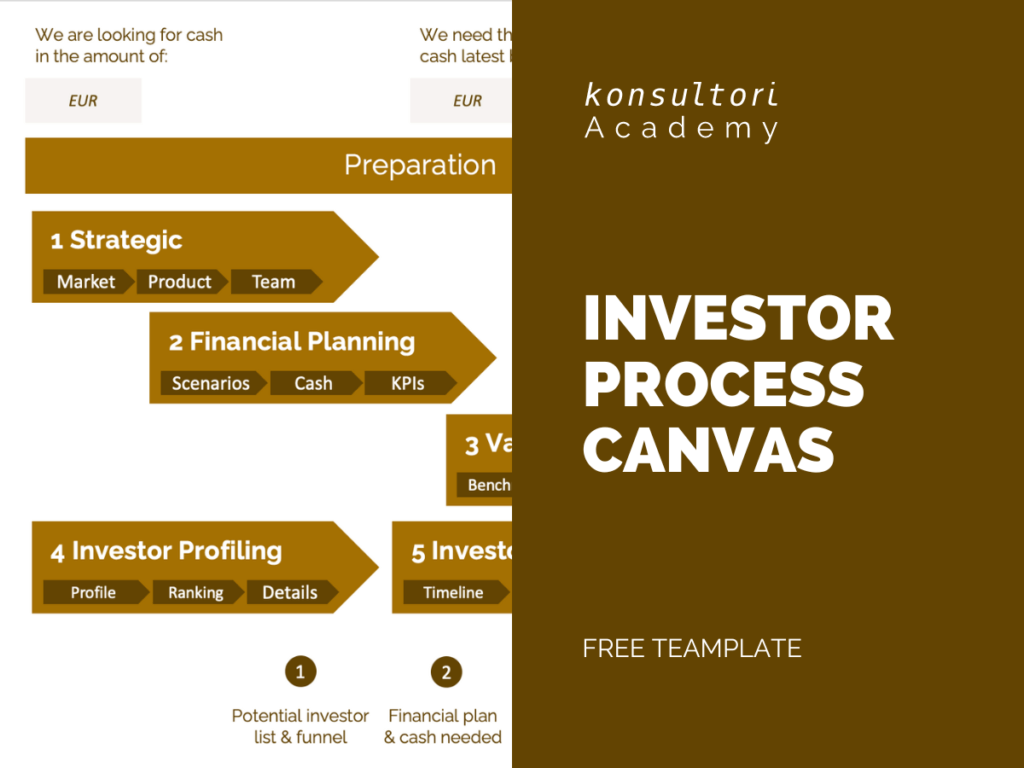

Wie wir Sie unterstützen, Investoren zu finden

Als Konsultori

- challengen wir Ihren Finanzplan

- erarbeiten gemeinsam Benchmarks zu Validierung Ihrer Annahmen

- bereiten wir Ihre Unterlagen mit Schlüsselkennzahlen (KPIs) auf

- bewerten wir Ihr Unternehmen aus objektiver Sicht

- beraten wir Sie bei der optimalen Definition des Prozesses, um Investoren zu finden

- bereiten wir mit Ihnen Ihre Unterlagen auf

- unterstützen wir Sie mit der Langliste an Startup Investoren, die Sie ansprechen werden

- übernehmen wir bei Bedarf das Projektmanagement über den Prozess

- begleiten wir Sie im gesamten Investorenprozess bis zum Abschluss

- stellen wir mit Ihnen Ihre Due Diligence Unterlagen zusammen

- stehen Ihnen mit Taktik während der Verhandlung zur Seite und bereiten Sie auf die nächsten Gespräche vor.

Ergebnisse, die Sie erhalten

Finanzpläne und Investment Teaser

Unternehmensbewertung und Projektmanagement

Investoren finden mit der Investorenliste und Verhandlungsunterstützung

Koordinierung von Rechtsberatern und Wirtschaftsprüfern

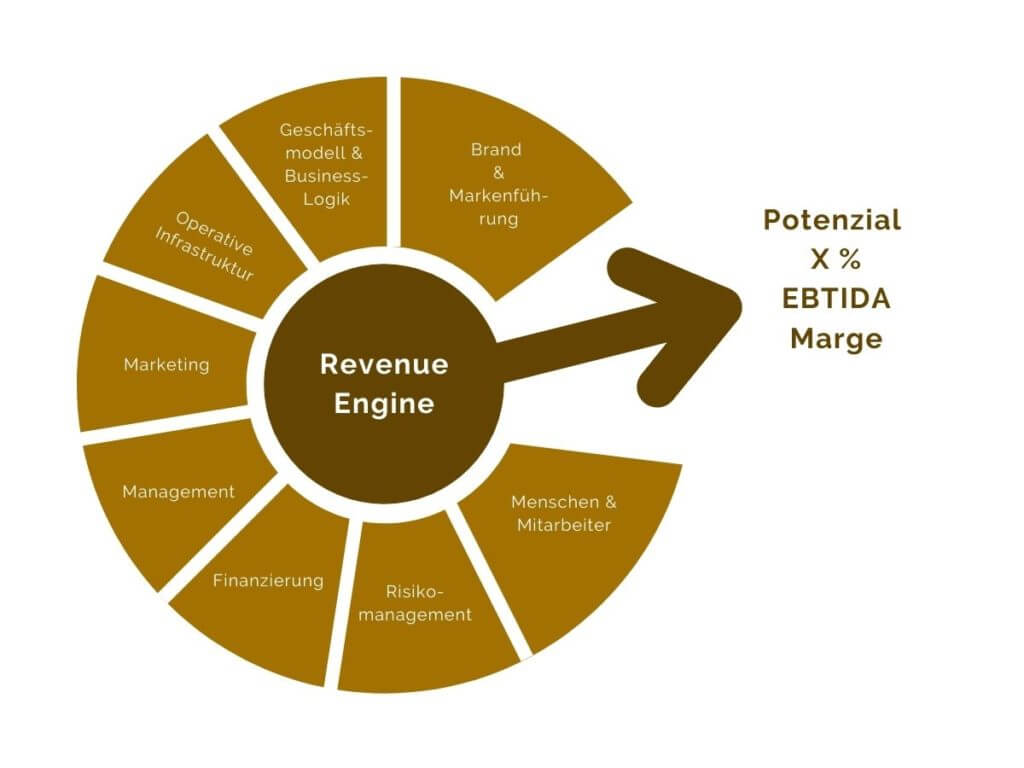

Expertise, die wir einbringen

Unternehmensbewertung

Wir sind auf Unternehmensbewertungen für Start-ups in der Frühphase spezialisiert. In dieser Phase ist die zukünftige Entwicklung Ihres Unternehmens noch sehr unsicher, so dass spezielle Bewertungsmethoden zur Anwendung kommen. Bei Unternehmen in einer späteren Phase wird standardmäßig die DCF-Methode angewandt, kombiniert mit einem Multiplikatoransatz. In manchen Situationen ist auch eine Vermögensbewertung erforderlich.

Finanzplanung

Speziell im Dienstleistungs- und Technologiesektor (Plattformmodell, SaaS-Modell, Corporate Sales) verfügen wir über mehrjährige Erfahrung und stellen Vorlagen für die Finanzplanung zur Verfügung, die anhand von Benchmarks hinterfragt werden.

Equity Story

Startup investoren brauchen stichhaltige Argumente, um zu erklären, warum Ihr Unternehmen einen Mehrwert generiert und warum Ihr Unternehmenswert in Zukunft voraussichtlich stark steigen wird. Das wird in einer Equity Story zusammengefasst und bildet zusammen mit Ihrem Investment Teaser das Rückgrat Ihrer Investment Story. Es unterstützt Sie dabei, Investoren zu finden.

Investitionsstrategie & Prozess

Wir unterstützen Unternehmensverkäufe und Finanzierungsrunden mit strategischen oder Finanzinvestoren. Je nach Branche müssen unterschiedliche Prozesse definiert werden, um den Prozess innerhalb des geplanten Zeitrahmens steuern und abschließen zu können.

M&A-Verhandlungen & Projektleitung

Mit 20′ Jahren M&A-Erfahrung in der Unternehmens- und Startup-Szene sind Projektmanagement und die Einhaltung enger Fristen für uns selbstverständlich. Auch die Unterstützung unserer Kunden beim Briefing und Debriefing über das weitere Vorgehen während des Verhandlungsprozesses ist für uns nichts Neues.

Ansprache von Investoren & business matchmaking

Ein gutes Netzwerk kann sicherlich von Vorteil sein. Sie können Startup investoren und strategische Partner auch mit einem kurzen, gut formulierten „Cold Pitch“ erreichen. Sie müssen nicht Matchmaker nutzen, um Investoren zu finden.

Als junges Unternehmen standen wir vor der Herausforderung, einen überzeugenden Finanzplan für Investorengespräche aufzustellen. Mit Petra’s Unterstützung haben wir den gesamten Finanzplan neu aufgesetzt, gezielt an dem Aufbau, Annahmen und Berechnungsmethoden gearbeitet und waren gewappnet für alle Rückfragen. Ihre Expertise und Erfahrung im M&A und Startup Bereich war unglaublich wertvoll. Am Ende hatten nicht nur wir als Gründerinnen einen klaren Fahrplan, sondern konnten auch unsere Investoren überzeugen und eine sechsstellige Finanzierungsrunde abschließen.

Petra Wolkenstein du bist eine der besten Trainerinnen, die ich je gesehen habe!

Ich habe viel über Verhandlungen und über mich gelernt! Vielen Dank, Petra Wolkenstein.

Sehr kompetent in Bezug auf die Bereitstellung von Instrumenten und Strategien. Ich spüre immer eine echte Leidenschaft für die Mission, Startups zu unterstützen. Vielen Dank dafür!

Konsultori und Petra Wolkenstein sind äußerst professionell. Ihre Erfahrung hat uns wirklich geholfen, die erste Finanzierungsrunde zu überstehen. Wir waren begeistert, dass die Dokumente und Argumente, die wir in der Vorbereitungsphase erarbeitet haben, bei der Suche nach Investoren und bei den Verhandlungen so gut ankamen. Ich schätzte einen so unkomplizierten, problemlosen und ehrlichen Partner, der unsere Ziele und unseren Zeitplan nie vergessen hat. Ohne Konsultori hätten wir es nie geschafft, alles in so kurzer Zeit zu erreichen.

Unsere Teilnehmer genossen ihren Vortrag über „Negotiation In Action“, der ihnen das Selbstvertrauen gab, das zu bekommen, was sie wollen. Petra vermittelte ihre wichtigsten Verhandlungstechniken, praktische Übungen sowie einen vertrauensbildenden Rahmen, den Führungskräfte sofort in die Praxis umsetzen können!

Petra Wolkenstein, Ihr Vortrag über Verhandlungen war so aufschlussreich und fesselnd, vielen Dank! Sie sind eine großartige Geschichtenerzählerin!

Vielen Dank für die Session diese Woche! Einige der Rückmeldungen von den Gründern (NPS 100!). „Der praktische Ansatz. Petra war super nützlich und klar und kenntnisreich. Die praktischen Übungen waren sehr nützlich für die Verhandlungen. Die Kombination aus Theorie und Praxis. Obwohl wir nur über Term Sheets gelernt haben, war die Verhandlungspraxis sehr nützlich und hat uns geholfen, Term Sheets besser zu verstehen. Die Übung war wirklich interessant und ein guter Einblick in die Verhandlungspraxis. Es war wirklich toll, die beste Übung, die ich in der Startup-Welt gemacht habe!“

I really enjoyed the workshop with you and many of my TU Wien Innovation Incubation Center pals the other day! Honestly one of the best workshops I have ever attended and probably with much more interaction from all sides compared to some offline workshops.

Hallo Petra! Dein Workshop hat mir sehr gut gefallen. Wertvolle Inhalte und Learnings.

Vielen Dank, Petra! Ich möchte gerne die Kommentare der Gründer auf dem Feedback-Formular teilen: „Der Kurs war aus praktischer Sicht wirklich nützlich, wurde klar und hilfreich vermittelt und fühlte sich wie ein sicherer Raum an, um zu lernen, Fehler zu machen und besser zu werden. Das ist wirklich großartig, ich würde gerne mehr Praxis zu diesem Thema haben und werde sicherstellen, dass ich alle zur Verfügung stehenden Materialien nutze, um mehr daran zu arbeiten.großartige Sitzung. ! Ich mag keine Rollenspiele und habe mich davor gefürchtet, aber das war sehr nützlich. Vielen Dank dafür! Der Praxisteil war sehr cool, ein bisschen mehr „Hardcore“-Beispiele und Taktiken, schien zu nett! Interessantes Thema, ich hätte mehr Tiefe bei spezifischen Verhandlungstechniken erwartet, vielleicht die Simulation, nachdem die Techniken erklärt wurden, damit man sie anwenden kann. Hat sehr viel Spaß gemacht! Das interaktive Element war stark und hat wirklich Spaß gemacht.“

Das #LeadF-Programm bot den Raum und die Anleitung zur Selbstbeobachtung, die es mir ermöglichten, meine bisherige Reise zu reflektieren und die Grundlage für ein lohnenderes und nachhaltigeres unternehmerisches Abenteuer zu legen. Ich bin unendlich dankbar für alle Vorträge von Rebecca Williams, Annabelle Bockwoldt, Emma Stamiri, Amelia Suda-Gosch, Nina Mueller, Rupal Patel, Paulo André, Petra Wolkenstein und Preethi Sundaram. Ihre Geschichten haben es mir ermöglicht, ein tieferes Verständnis für mich selbst zu gewinnen und einen Weg für weiteres Wachstum zu finden.

Ich leite das „Founders Lab“ der Wirtschaftsagentur Wien, währenddessen ich frühphasige Startups über drei Monate intensiv begleite. Zentraler Bestandteil des Programms sind Workshops und Coachings mit Konsultori. Die Gründer:innen, unabhängig von der Branche, profitieren enorm von Petras, Franziskas und Joachims Input zu den Themen Business Modelling, Finanzen, Verhandlungen führen und Investments. Der breite Erfahrungsschatz, die Expertise und Nahbarkeit von Konsultori ist eine große Bereicherung für das Startup-Ökosystem in Wien.

Ich hatte das Privileg, meine Fähigkeiten durch das Female Founders Programm #LeadF zu erweitern und von Top-Speakern wie Petra Wolkenstein, Rebecca Williams und Preethi Sundaram zu lernen, um nur einige zu nennen! Vielen Dank dafür!

Petra Wolkensteins Coaching für LENA ist genial. Sie arbeitet strukturiert, ist dabei aber immer offen für Out of the Box-Denken. Sie geht analytisch vor und inspiriert uns mit Ihren Inputs und Ideen. Viel Humor trägt dann noch dazu bei, dass sich jede Einheit mehr wie Vergnügen als Arbeit anfühlt.

Ich habe mir gerade noch einmal Ihre Videos angeschaut. Sie sind fantastisch! Vielen Dank für die strukturierte Vorgehensweise. Das „schablonenbasierte“ Training ist ausgezeichnet! Auch die Frage- und Antwortrunden geben einen guten Einblick in die Denkweise eines Investors.

Hallo, Petra! Vielen Dank für diese energiegeladene Sitzung. Sie ist absolut hervorragend und sehr wertvoll.

Kompetenz. Erfahrung. Exzellenz. Full Commitment! Vielen Dank für all die tollen Workshops und das Coaching.

Vielen Dank für das tolle Verhandlungstraining heute bei Startup Wiseguys und die großartige Mentoring-Sitzung!

Unser Ag-Tech Startup Accelerator ist immer bestrebt, motivierende Redner und Workshops anzubieten, um die Fähigkeiten der Gründer weiterzuentwickeln. Petra Wolkenstein hat einen unglaublich informativen und spannenden Verhandlungsworkshop gehalten, bei dem alle viel Spaß hatten und viel gelernt haben. Ich kann ihren Verhandlungsworkshop jedem empfehlen, der sich in diesem Bereich verbessern möchte.

Vielen Dank an das Konsultori-Team! Es war uns eine Freude, in dem pulsierenden Startup-Ökosystem, zu dem sich Wien entwickelt, dabei zu sein und Teil des Programms der Wirtschaftsagentur Wien Vienna Startup zu sein. Einer der größten Vorteile war jedoch, von Ihnen zu lernen und mit Ihnen an unseren Zukunftsplänen zu arbeiten.

Mit Frau Wolkenstein haben wir jemanden gefunden, der uns konsequent und zielgerichtet bei der Fokussierung unserer Dienstleistungen unterstützt und darauf aufbauend unsere Präsenz in den digitalen und sozialen Medien entscheidend weiter entwickeln hilft. Das Einbringen ihrer persönlichen Erfahrung im Umgang mit diesen Medien und ihr entsprechendes Know-How sind ein entscheidender Faktor für den Ausbau unseres Kundenstammes. Ich kann Frau Wolkenstein nur wärmsten empfehlen. Das was Sie in der Startup Scene entwickelt und voran treibt, findet auch bei uns als KMU tolle Anwendung. Die positive Entwicklung unseres Unternehmens in den letzten 5 Jahren der Zusammenarbeit mit Frau Wolkenstein ist der beste Beweis dafür.

Petra Wolkenstein hat uns in unterschiedlichen Phasen sehr professionell und hilfreich begleitet. Begonnen bei einem Unternehmens-Coaching im Bereich Internationalisierung bis hin zur Unterstützung bei der Investoren-Suche. Vor allem in dieser Phase hat die Zusammenarbeit sehr gut funktioniert und Petra hat uns qualitativ hochwertige und passende Investoren vermittelt. Das Netzwerk an Investoren reicht weit über die Grenzen von Österreich hinaus und hat eine sehr gute Breite und Tiefe. Vielen Dank für deine hervorragende, pro-aktive Unterstützung!

Liebe Petra! Es war mir ein Vergnügen, heute von Deinen Erfahrungen zu lernen. Es war ein großartiger Workshop für Verhandlungen auf der zweiten Ebene, ich freue mich darauf, das gelernte Wissen in meinen zukünftigen Treffen und Verhandlungen anzuwenden.

Wir schätzen die großartige Hilfe und die Tipps, die wir während der Investor Dynamics-Schulung erhalten haben, sowie das wertvolle Feedback und den praktischen Ansatz, der uns ein klares Bild davon vermittelte, welche Aktivitäten für uns am wichtigsten sind und wie wir sie durchführen können.

Vielen Dank, Petra, für deine großartigen Einblicke in das Thema „Investor Readiness“!

Vielen Dank für Ihre Zeit und Ihre wertvollen Erkenntnisse.

Wir haben soeben das Batch 9 Riga Programm erfolgreich abgeschlossen, und im Namen des gesamten SWG-Teams möchte ich ein GROSSES DANKESCHÖN für eure Teilnahme am Programm und dafür sagen, dass ihr den Teams eure Erfahrung und Zeit zur Verfügung gestellt habt!

Danke, Petra Wolkenstein, dass du Teil eines großartigen Coaching-Teams bist.

Tolle Sitzung, Petra!! Danke, dass du dein Wissen und deine Erfahrung mit uns geteilt hast.

Heute ging der allererste Workshop unseres #growthlab online! Dank der Anleitung von Petra Wolkenstein und der Teilnahme unserer frisch ausgewählten Teilnehmer war es eine tolle Erfahrung. Es ist großartig zu sehen, wie die Leute bequem von zu Hause aus teilnehmen, unterschiedliche Perspektiven und Erfahrungen einbringen und in offene Diskussionen über ihre Unternehmen eingebunden sind.

Vielen Dank für Ihre großartige Unterstützung!!

Es war schön, dich hier zu haben, Petra, und ich danke dir für all die Unterstützung für die Gründer!

Petra ist definitiv eine der besten M&A-Experten, die ich kenne.

Danke für die wirklich ausgezeichnete Unterstützung und Beratung.

Immer wieder hilft uns der Standort Wien, wo es viele Möglichkeiten und Kontakte gibt. Petra Wolkenstein, die M&A-Beratung macht, hat uns bei der Finanzierungsrunde geholfen.

Ein ganz herzliches „Dankeschön“ für deinen Workshop „Debunking the investor process“ in unserem Accelerator Programm bei Gateway. Für mich war es ein absolutes Highlight in diesem Jahr. Besonders das Konzept des „rich or king“ wird mich von jetzt an begleiten.

Petra leitete einen Strategie-Überarbeitungsprozess in einem dynamischen, expandierenden mittelständischen Unternehmen über mehrere Bereiche unter Zeitdruck. Sie hat die Fähigkeit, die unterschiedlichsten Bereichsleiter auch bei schwierigen Themen an Board zu holen. Das Ergebnis passte perfekt.

Petras „Let’s do it“-Einstellung passt perfekt zu der Dynamik eines Startup-Teams. Ihre Arbeit führt zu beeindruckenden Ergebnissen.

Der Unternehmensverkauf gemeinsam mit konsultori hat hervorragend geklappt. Bei so einem komplexen Thema half die Erfahrung der Beraterin. Das Verkaufskonzept und die Verhandlungsbegleitung waren entscheidend.

Petras Begleitung beim Unternehmensverkauf hat mir die Expertise und Erfahrung gebracht, die mir bei diesem Thema fehlte. Ich freue mich, dass wir das Projekt so gut positiv abschließen konnten. Die Branche ist ja nicht einfach.

Leider ist unser Founder Lab – Creative Industries der Wirtschaftsagentur Wien jetzt offiziell zu Ende gegangen. Aber diese wertvolle Erfahrung mein eigenes Business aufzubauen mit eurer Unterstützung, so viel Wärme, Wertschätzung, inspirierendem Feedback und unbezahlbaren Impulsen ist einfach unglaublich. Es sind tolle Kooperationen, Projekte, Aufträge und Synergien entstanden. Danke liebes Team für eure berührenden Abschiedsworte an mich. Bin noch immer sehr gerührt…

Letzte Woche konnte ich einen weiteren großartigen Workshop auf der i2c genießen. Petra Wolkenstein hat ihr Wissen über B2B-Verhandlungen mit uns geteilt. Mein persönliches Highlight war ein Rollenspiel, das wir gemacht haben. Wir bildeten Zweierteams – jede Person vertrat eine von zwei Parteien – mit der Aufgabe, einen Deal zu verhandeln. Das Szenario handelte von einem Wissenschaftler und einem Unternehmen, die sich über die Rechte an geistigem Eigentum einigen mussten, damit sie ein neues Produkt auf den Markt bringen konnten. Im Erfolgsfall würde das Geschäft beiden Parteien höhere Einnahmen bescheren, aber sie hatten unterschiedliche Erwartungen hinsichtlich der Erfolgschancen des Projekts.

Petras hochstrukturierte und positive Herangehensweise hat sich für Goldkehlchen als goldrichtig erwiesen.

Das vielfache Challenging und das Verständnis für unsere unternehmerischen Herausforderungen machten sie zu einem unverzichtbaren Sparing-Partner im Beratungsprozess. Sie kam zu uns als Coach und bleibt bei uns als Teil unseres erweiterten Teams.

Petra half uns bei der Strukturierung der Kernbotschaft und aller damit zusammenhängenden Dokumente für die Beschaffung von Risikokapital für ein neu gegründetes Start-up-Unternehmen im Bereich der grünen Chemikalien. Petra vermittelte uns auch Kontakte und Venture-Möglichkeiten für unsere Mission. Wir schätzten Petras sehr erfahrene, gut ausgebildete, aber dennoch zupackende Art, mit uns zu arbeiten. Petra hat ein gutes Gespür dafür, was ihre Kunden wirklich brauchen. Wir haben wirklich eine Menge gelernt! Vielen Dank, Petra.

Wie ein Projekt mit uns abläuft

01.

Erstgespräch & Projektskizze

Wir führen ein ausführliches Gespräch, um Ihre spezifischen Bedürfnisse, Ziele, den Zeitplan, das Budget und die allgemeinen Projektanforderungen zu verstehen.

02.

Überprüfung aller Dokumente

Wir geben Ihnen Feedback zu allem, was Sie bereits haben, und liefern Ihnen Rahmenpläne, Vorlagen und Inputs für die Liste der Dinge, die Sie für einen Investorenprozess vorbereiten müssen. Vom Finanzplan bis zur Strategiedokumentation, Pitch-Deck, etc. Wir liefern Benchmarks, untersuchen Ungereimtheiten, bewerten Ihr Unternehmen aus einer objektiven Perspektive und beraten Sie zu KPIs.

03.

Unternehmensbewertung

Wir verwenden verschiedene Methoden, die für Ihre Situation geeignet sind, um Ihre Unternehmensbewertung, eine Präsentation mit allen Details und Benchmarks sowie eine Argumentation zur Verteidigung Ihrer Bewertung in Gesprächen zu erstellen.

04.

Investment Teaser und Prozess

Wir unterstützen Sie bei der Erstellung Ihrer Unterlagen einschließlich einer Überarbeitung Ihres Pitch Decks mit allen Elementen, die konsistent, benchmarked, vertretbar, State of the Art und lesbar sind.

05.

Lange Liste von Investoren und Pitch

Wir erweitern Ihre bestehende Liste potenzieller Startup Investoren, indem wir ein klares Investorenprofil und -ranking erstellen und weitere Quellen zum Aufbau Ihrer Investorenliste bereitstellen. Wir reduzieren die Liste gemeinsam auf eine kurze Liste und setzen Prioritäten bei der Ansprache. So wird fokussieren wir die Investorensuche.

06.

Projektleitung und Verhandlungsunterstützung

Wir übernehmen das Projektmanagement und die Koordination während des gesamten Prozesses, geben Feedback, führen ein Zeitmanagement durch und führen Briefings und Nachbesprechungen für Verhandlungen durch.

Buchen Sie einen unverbindlichen Beratungstermin

Mehr Inhalte

Case studies

Startup Training für „Arsenal Innovation Lab powered by Yolo“

Am Ende des Prozesses haben 50 % aller Startups einen Vertrag mit dem Arsenal Football Club erhalten, was die Intensität des Programms zeigt.

Investorengewinnung einer Branchen-Plattform

Herausforderungen in der Investorengewinnung. Vorbereitung der Investorengespräche, Verhandlungsbegleitung.

Finanzplanung und Investoren-Suche beim Startup go2market

Investorensuche. Finanzplanung. Startup Unternehmensbewertung. Konsultori begleitet go2market auf einem erfolgreichen Entwicklungsweg.

Insights

Begleitung der Finanzierungsrunde eines Material Startups

Investorensuche professionell vorbereiten: Finanzplanung, Unternehmensbewertung und strategischer Verhandlungsbegleitung bis zum Deal.

Zutaten für erfolgreiche und nachhaltige Kooperationen im Lebensmittelbereich

Paneldiskussion über die Kooperation im Lebensmittelsystem, organisiert von Konsultori im Rahmen von ViennaUP 2024.

Konsultori als österreichischer Top-Berater 2024 ausgezeichnet

Startup Scaling – Was genau es sich dabei handelt und was es für Startups zu beachten gibt? Expertise Artikel.

Einblick in Expertenprojekte

Expertise im Bereich M&A

01.

Unternehmen verkaufen

Wir unterstützen Sie mit strategischer Beratung bei der Vorbereitung und dem Verkauf Ihres Unternehmens, einschließlich der Bewertung, der Identifizierung potenzieller Käufer, der Strukturierung der Transaktion, der Due-Diligence-Prüfung und der Umsetzung der Exit-Strategie.

02.

Unternehmensbewertung

Wir entwickeln, dokumentieren und liefern die Argumente für eine gut analysierte und verifizierte Unternehmensbewertung für Ihr Unternehmen.

03.

Finanzplan erstellen

Wir unterstützen Sie und erstellen Ihren Finanzplan oder überarbeiten ihn. Sie werden in der Lage sein, mit Finanzierungspartnern zu kommunizieren und Ihr Unternehmen mit einem durchdachten Finanzplan zu steuern.

04.

Verhandlungsführung

Wir arbeiten mit Ihnen an Ihrer aktuellen Verhandlungsherausforderung mit Taktik, Vorbereitung, Anleitung, Briefing und Debriefing sowie Prozess und Analyse zur Verbesserung Ihrer Verhandlungsergebnisse.

05.

Startup M&A Berater

Wenn sich Ihr Markt konsolidiert und Sie kleinere Unternehmen strategisch erwerben möchten, unterstützen wir Sie bei der Identifizierung potenzieller Zielunternehmen, der Durchführung von Due-Diligence-Prüfungen, der Verhandlung von Beteiligungen und Übernahmen und der Umsetzung einer effektiven Integration.

Häufig gestellte Fragen

Wandelanleihen sind ein Darlehen, das zu einem späteren Zeitpunkt in Aktien umgewandelt werden kann oder zurückgezahlt werden muss. Sie werden als Überbrückungsfinanzierungsinstrument zwischen Finanzierungsrunden oder in der Frühphase eines Start-ups eingesetzt, wenn noch keine vollständige Finanzierungsrunde stattgefunden hat. Es gibt einige Mechanismen, die die künftige Bewertung und die Bedingungen festlegen, zu denen das Darlehen in Anteile umgewandelt wird.

Sie müssen in der Lage sein, etwa 18 Monate zu überleben, sobald das Geld auf dem Tisch liegt. Zunehmend befinden sich Start-ups im „Daueraufnahmemodus“, aber Sie sollten 18 Monate Bargeld einkalkulieren.

Wenn Sie einen höheren Betrag als den für die nächsten 18 Monate benötigten einplanen, würden Sie mehr Anteile abgeben als nötig. Außerdem wird die Finanzierungsrunde nicht zustande kommen, wenn Sie nicht genügend Investoren an Bord haben. Es wäre besser, einen realistischen Betrag aufzubringen, und wenn Sie mehr Nachfrage erzeugen können, als Sie benötigen (potenzielles Oversigning), können Sie sich immer noch für eine höhere Runde entscheiden und schneller skalieren, wenn Sie das Gefühl haben, dass Sie es schaffen können.

Je nachdem, wo Sie ansässig sind, gibt es unterschiedliche Rechtsformen. Alles, was einer Gesellschaft mit beschränkter Haftung ähnelt, ist ein Minimum. Ein Einzelunternehmen ist zum Beispiel kein geeignetes Investitionsinstrument. In manchen Fällen möchten die Investoren ein Anlageinstrument in ihrer Region haben, wenn sie nicht in Ihrer Region ansässig sind.

Statistisch gesehen ist alles zwischen 10 und 25 % pro Finanzierungsrunde „normal“, aber es sind immer Ausnahmen möglich.

Wenn Ihre Unterlagen gut vorbereitet sind, Sie bereit für Investoren sind und noch mindestens 4 Monate Zeit haben, sind Sie bereit.

Der Investor wird seine eigene Meinung zu einer möglichen Bewertung Ihres Start-ups haben. Um zu wissen, ob diese in einem vernünftigen Rahmen liegen kann, müssen Sie sich selbst eine Meinung bilden und eine vernünftige Bewertungsspanne für Ihr Startup auf der Grundlage Ihres Finanzplans, mindestens zweier verschiedener Bewertungsmethoden und vergleichbarer Benchmarks berechnen. Selbst bei Acceleratoren, die sagen, dass sie z. B. einen Standardbetrag für einen Standardanteil investieren würden, kann darüber verhandelt werden, wenn Ihre Argumentation stimmt.

Wenn Sie nicht mehr Geld brauchen, würden Sie nicht mehr Geld aufbringen, weil Sie dann mehr Anteile als nötig abgeben müssten. Wenn jedoch die Konkurrenz eine Menge Geld in Marketing und Vertrieb steckt oder einen großen Sprung in der Technologie macht, entsteht Druck von der Seite und Sie könnten versucht sein, mehr Geld aufzubringen. Dennoch muss Ihr Finanzplan widerspiegeln, wofür der erhöhte Geldbetrag verwendet wird, und Sie müssen sicher sein, dass Sie dies auch leisten können.

Wenn die Bewertung stärker steigt, als Sie Anteile abgeben und verwässern, dann ist es für Sie positiv, in die nächste Runde zu gehen. Sie würden mit dem zusätzlichen Kapital, das Sie in Ihr Unternehmen stecken, mehr Wert schaffen. Sie verwenden das zugeführte Kapital für weitere Wertschöpfung. Wenn also alles gut geht, ist das nicht schlecht für Sie. Stellen Sie es sich so vor, als ob Sie einen kleineren Teil eines viel größeren Kuchens besitzen. In absoluten Zahlen (wenn alles gut geht und das ist die Wette), sind Sie absolut gesehen besser dran, selbst wenn Sie Anteile abgeben.

Ein Vesting-Plan zwischen Mitgründern ist eine Regelung, bei der die jeweiligen Anteile pro Mitgründer im Laufe der Zeit aufgebaut werden, wenn die Leistung gut ist und alle gut miteinander auskommen. Zu den Standardbedingungen gehört ein Cliff (ein Zeitraum, in dem ein Mitgründer überhaupt keine Anteile erhält) und danach eine Regelung, wie viele Anteile ein Mitgründer pro Monat erhält.